Baue stabil Vermögen auf. Und überlasse das Zocken anderen.

Investiere Dein Geld ambitioniert, aber weniger volatil als an den Aktienmärkten. Bleibe dadurch maximal entspannt und flexibel bei der Anlagedauer.

Investiere Dein Geld ambitioniert, aber weniger volatil als an den Aktienmärkten. Bleibe dadurch maximal entspannt und flexibel bei der Anlagedauer.

Hervorragend | mit 4,5 von 5 Sternen bewertet

Hervorragend | mit 4,5 Sternen bewertet

handelbar bei

Ändere mit unserem Fonds, wie Du in Deine Zukunft investierst.

1Besser investieren

Wir möchten Rendite von steigenden Aktienmärkten entkoppeln, um Vermögensaufbau auch in stagnierenden und fallenden Märkten zu ermöglichen.

2Entspannt zurücklehnen

Wir streben eine reduzierte Volatilität der Wertentwicklung im Vergleich zu den Aktienmärkten an, um Geldanlage zu einem entspannteren Erlebnis zu machen.

3Flexibel bleiben

Dank der stabileren Wertentwicklung entschärfen wir schlechte Ein- und Ausstiegszeitpunkte, um kurz-, mittel- oder langfristiges Investieren flexibel zu ermöglichen.

8%

- Durchschnittliche Rendite

pro Jahr nach Kosten

3-12%

- Rendite

pro Jahr nach Kosten

-15%

- Maximaler Rücksetzer

vom Allzeithoch

Bringe mit unserem Fonds Dein Depot aufs nächste Level.

1Besser investieren

Wir möchten Rendite von steigenden Aktienmärkten entkoppeln, um Vermögensaufbau auch in stagnierenden und fallenden Märkten zu ermöglichen.

2Entspannt zurücklehnen

Wir streben eine reduzierte Volatilität der Wertentwicklung im Vergleich zu den Aktienmärkten an, um Geldanlage zu einem entspannteren Erlebnis zu machen.

3Flexibel bleiben

Dank der stabileren Wertentwicklung entschärfen wir schlechte Ein- und Ausstiegszeitpunkte, um kurz-, mittel- oder langfristiges Investieren flexibel zu ermöglichen.

- Rendite

pro Jahr nach Kosten

Was wir dir bieten wollen

- Durchschnittliche Rendite

pro Jahr nach Kosten

- Maximaler Rücksetzer

vom Allzeithoch

Hinweis: Bei diesen Angaben handelt es sich um Zielformulierungen.

Was wir dir bieten wollen

8%

- Durchschnittliche Rendite

pro Jahr nach Kosten

3-12%

- Rendite

pro Jahr nach Kosten

-15%

- Maximaler Rücksetzer

vom Allzeithoch

Hinweis: Bei diesen Angaben handelt es sich um Zielformulierungen.

3-12%

- Rendite

pro Jahr nach Kosten

8%

- Durchschnittliche Rendite

pro Jahr nach Kosten

-15%

- Maximaler Rücksetzer

vom Allzeithoch

Hinweis: Bei diesen Angaben handelt es sich um Zielformulierungen. Der Wert eines Finanzinstruments kann sowohl steigen als auch fallen.

Stabilität, die sich

auszahlt.

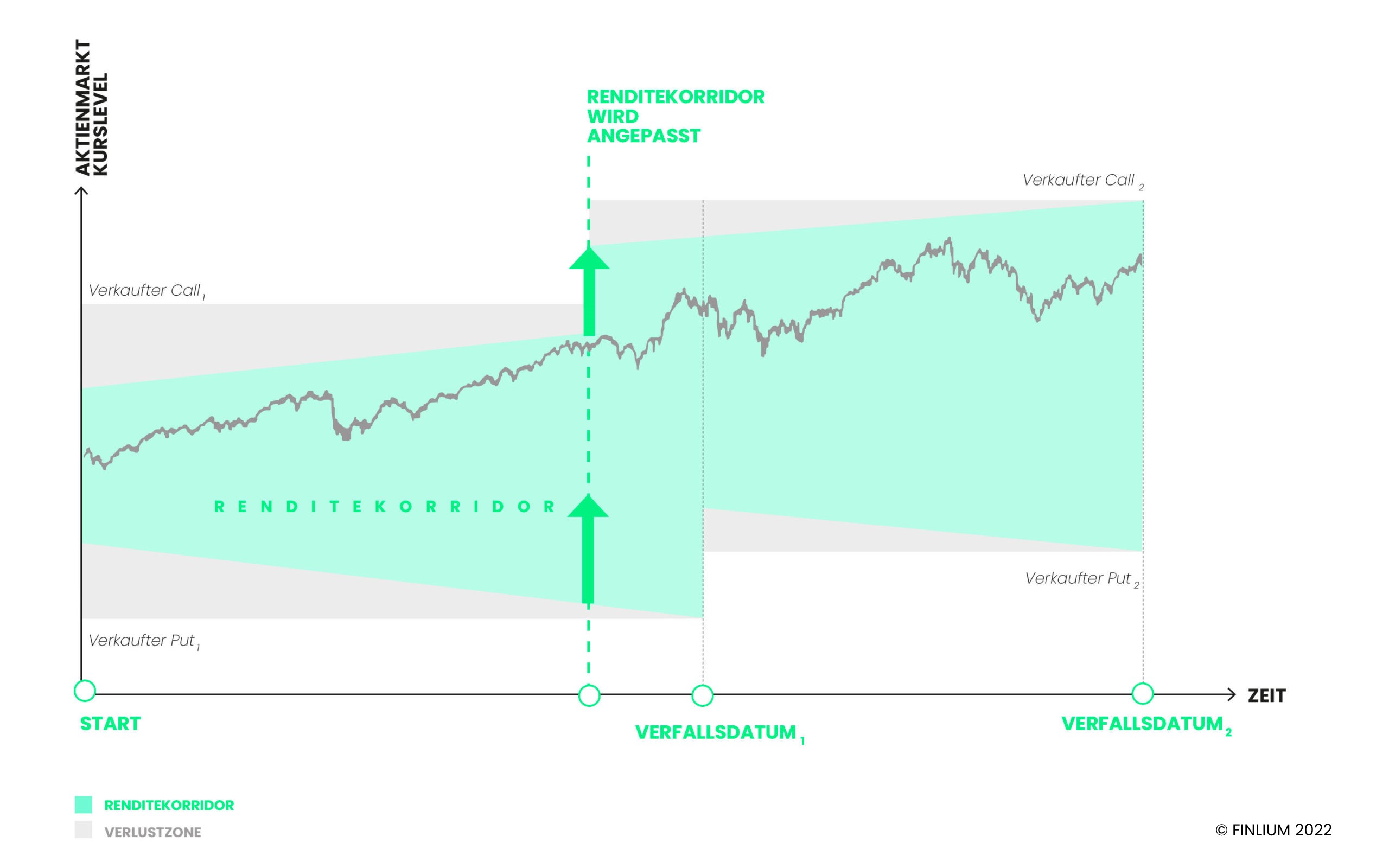

Was wir anders machen?

Wir investieren gar nicht erst in Aktien, sondern setzen Aktienindexoptionen so grundlegend innovativ ein, dass wir Dir eine auf maximale Stabilität optimierte Wertentwicklung bieten können. Damit möchten wir das Auf und Ab Deiner Wertentwicklung um 50% und das potentielle Verlustrisiko um bis zu 80% im Vergleich zum Aktienmarkt reduzieren.

Klingt zu gut, um wahr zu sein?

Nein, denn die Stabilität der Wertentwicklung hat ihren Preis. Du kannst mit uns zwar in den meisten Marktphasen eine attraktive Rendite erzielen, aber in Extremsituationen wie Rallye und Crash liegt unser Fokus auf Verlustbegrenzung. Dadurch können wir bei schnellen Anstiegen typischerweise nicht mit dem Aktienmarkt mithalten.

Klingt zu gut, um wahr zu sein?

Nein, denn die Stabilität der Wertentwicklung hat ihren Preis. Du kannst mit uns zwar von stagnierenden und fallenden Aktienkursen profitieren, verzichtest dadurch aber auf die Aussicht, mit Aktien in kurzen Zeiträumen höhere Renditen zu erzielen.

- Aktueller Fondspreis

„Die Wertentwicklung“

- Volatilität

„Das Auf und Ab“

- Maximaler Rücksetzer

„Das Verlustrisiko“

8%

- Durchschnittliche Rendite

pro Jahr nach Kosten

3-12%

- Rendite

pro Jahr nach Kosten

-15%

- Maximaler Rücksetzer

vom Allzeithoch

Bereits tausende zufriedene Anleger:innen

Super Performance

Ich bin ein Fan von einem guten Verhältnis von Rendite zu Risiko. Deshalb finde ich euren Ansatz so super! Kaum Rücksetzer und fast jeden Tag ein bisschen rauf. Genau so habe ich es mir vorgestellt. Bitte macht weiter so, bin super zufrieden bisher!Rendite in allen Marktphasen

Durch die Investition in den Finlium Ambition konnte ich in verschiedenen Marktphasen eine konstante Rendite erzielen und musste mir keine Gedanken über den richtigen Einstiegszeitpunkt machen. Danke für das innovative Konzept, welches ich so bisher nicht für private Anleger gesehen habe.Super zur Diversifizierung

Als überzeugter ETF-Anleger kaufe ich eher selten Fonds. Bei eurem habe ich aber eine Ausnahme gemacht, da er super zum Diversifizieren meines ETF-Depots geeignet ist. Erstes Fazit nach einem halben Jahr: Plan voll aufgegangen, Depot deutlich stabiler und ich bin happy 🙂Geringe Kosten und super Performance

Ich achte immer sehr auf die Kosten, sodass viele Fonds für mich gar nicht in Frage kommen. Eure geringen fixen Kosten finde ich daher total spannend. Am Ende kommt es ja ohnehin auf die Rendite NACH Kosten an. Die ist nach 6 Monaten besser als bei meinem MSCI World nach 2 Jahren!Professionelles, kompetentes Team

Professionell und seriös, freundliches und kompetentes Team. Ich habe dort selbst Geld angelegt und kann mich bisher was die versprochene geringe Volatilität und stabile Rendite angehen absolut nicht beklagen. Sehr zu empfehlen!Gerade mittelfristig spannend

Ich spare für verschiedene Anlageziele und habe mich schon immer geärgert, dass ich bei meinem Festgeld für mittelfristige Ziele kaum mehr Zinsen bekomme als bei meinem kurzfristigen Tagesgeld. Ein Teil davon habe ich deswegen hier investiert, erhoffe mir so ein bisschen mehr Rendite.- Hervorragend | mit 4,5 von 5 Sternen bewertet

Investiere wann Du magst, solange Du magst.

Und bleibe so maximal flexibel.

Investiere wann Du magst, solange Du magst. Und bleibe so maximal flexibel.

Reduziere das Risiko eines schlechten Einstiegs- oder Ausstiegszeitpunkts. Auch bei uns können Verluste entstehen, aber unsere Ambition ist es, diese in der Regel innerhalb von 2 Jahren aufzuholen. So kannst Du flexibel bei der Wahl der Anlagedauer bleiben, ohne dabei auf Rendite verzichten zu müssen.

Reduziere das Risiko eines schlechten Einstiegs- oder Ausstiegszeitpunkts. Denn unsere Ambition ist es, Verluste in der Regel innerhalb von 2 Jahren aufzuholen. So kannst Du flexibel bei der Wahl der Anlagedauer bleiben, ohne dabei auf Rendite verzichten zu müssen.

Wie lange hättest Du in den letzten 30 Jahren maximal warten müssen, um Gewinn zu erzielen?

Wir verdienen dann,

wenn Du verdienst.

Für uns zählt nur, dass sich Deine Investition für Dich auszahlt. Deshalb wollen wir erfolgsabhängig über eine Provision auf Deine Wertentwicklung (Performance Fee) verdienen.

In 3 Schritten zum Fonds.

Melde Dich bei Deinem Depot an oder eröffne ein kostenloses Depot bei einer Bank Deiner Wahl.

Über die Suche im Ordermanager Deines Depots kannst Du den FINLIUM Ambition Fonds finden.

Entscheide Dich für eine Einmalinvestition oder einen Sparplan.

Lege fest, welchen Betrag Du sofort und wieviel Du über einen monatlichen Sparplan investieren möchtest, ohne Mindestinvestition und täglich handelbar.

Kaufe Deine Fondsanteile und lehne Dich entspannt zurück.

Nun musst Du den Auftrag nur noch freigeben. Anschließend profitierst Du dauerhaft von den Vorteilen des FINLIUM Ambition.

FAQ

Flexibel entweder per Einmalzahlung oder Sparplan, ohne Mindestinvestition und täglich handelbar. Dazu brauchst Du nur ein Depot bei einer Bank oder einem Broker in Deutschland. Weitere Details dazu findest Du hier.

Jede Person (oder auch Firma) mit einem Depot bei einer Bank in Deutschland, die unseren Fonds anbietet. Eine Depoteröffnung ist bei vielen deutschen Banken/Brokern auch mit einem Wohnsitz im Ausland möglich. Außerdem gibt es auch einige Banken im Ausland, die den Kauf eines deutschen Fonds zulassen, z.B. in der Schweiz die Credit Suisse und in Österreich die Raiffeisen Bank und die Erste Bank Österreich (Sparkasse). Eine Ausnahme stellen die USA dar: auf Grund hoher Reportingpflichten (FATCA) können in den USA steuerpflichtige Personen europäische Fonds in der Regel nicht kaufen.

Wir wollen erfolgsabhängig verdienen, wenn Du verdienst. Und zwar über unsere Performance Fee. Daneben hat unser Fonds nur sehr geringe laufende Kosten. Eine Übersicht unserer Preise und weitere Details findest Du hier.

Unseren Fonds kannst Du bei fast allen gängigen Banken bzw. Brokern in Deutschland kaufen. Welche das genau sind, findest Du hier. Falls Du unsere Hilfe dabei benötigst, den Fonds über Deine Bank kaufbar zu machen, dann kontaktiere uns gerne unter unter finlium.com/kontakt.

Wir sind gem. Art 6 der EU-Offenlegungsverordnung klassifiziert, lassen aber auf freiwilliger Basis ökologische, soziale und ethische Aspekte genauso selbstverständlich in unsere Anlageentscheidungen einfließen wie Abwägungen zur Risikobereitschaft und Renditeambition.

Was das konkret bedeutet, kannst Du hier nachlesen.

Einfache Antwort: So lange oder so kurz wie Du möchtest, da unser Fonds täglich gehandelt wird und somit jederzeit wieder verkauft werden kann. Wir empfehlen allerdings eine Anlagedauer von 4 Jahren, da auch unserer Fonds Schwankungen unterliegt. Unsere Ambition ist es aber, diese im Vergleich zum Aktienmarkt deutlich zu reduzieren.

Nein. Der Kauf und Verkauf von Fondsanteilen läuft nur über Deine Bank oder Deinen Broker. FINLIUM wird zu keinem Zeitpunkt Geld von Anlegern entgegennehmen.

Ja, Verluste können an den Kapitalmärkten immer auftreten, d.h. auch bei unserem Fonds. Aber diese Verluste würdest Du nur im Falle des Verkaufs unseres Fonds realisieren. Wir haben die Ambition, durch kleinere Rücksetzer als am Aktienmarkt Verluste auch deutlich schneller wieder aufzuholen.

Die gesetzliche Einlagensicherung kommt bei einem Fonds nicht zum Tragen, sondern schützt im Fall einer Insolvenz eines Kreditinstituts das Bankguthaben bis zu 100.000 € pro Bankkunde. Fonds hingegen bieten grundsätzlich einen Schutz im Falle einer Insolvenz der Fondsgesellschaft, da sie zum Sondervermögen zählen. Dieses ist vom Vermögen der Fondsgesellschaft getrennt und wird treuhänderisch verwaltet. Dein Geld wäre somit im Fall einer Insolvenz von FINLIUM oder einem unserer Partner in voller Höhe geschützt.